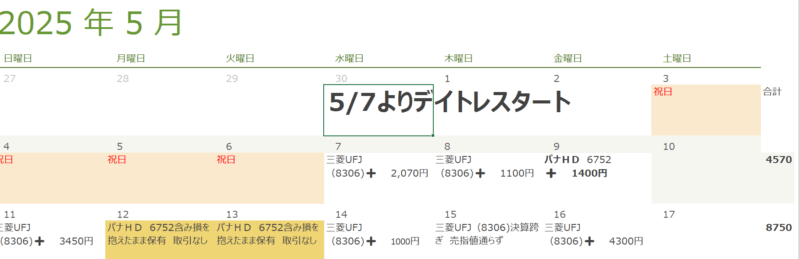

5月19日損切りしました。マイナス10700円です。

いったんは保有を決めたパナソニック ホールディングス (6752)です。

なぜ、一転して損切りすることにしたのか?それには理由があります。

- 会社の体質に疑問を感じた(ホールドし続けたいと思わない)。

- 時間的損失。

- チャートを5日間、ずっと見ていて気づいたことがあった。

実際、経験したからこそ見えてきたものがあります。

それについて述べていきます。

損切り

5月9日相場が引けた後、16時30分ごろニュースが飛び込んできました。

パナソニックHDは9日、2025年度から2026年度にかけて、国内外で1万人規模の人員削減を実施すると発表しました。国内、海外でそれぞれ5000人を想定しているということです。yahooニュースより

このニュースの後の夜間取引(PTS)で急騰しています。

| 現在値 | 1,779.3↑* (25/05/09 23:58) | 基準値比 +43.8 (+2.52%) |

これを見て、購入を決意。

株価が下がってきたのをみて、1737.5円の指値で購入。喜んだのも束の間でした。

その後ジリジリと下げて、売れに売れなくなってしまいました。

現物株なので、保有しようと思っていました。

しかし、リストラ発表の後の報道を見ていると不安しかありませんでした。

利益率の低さ・課題事業の不透明さ・成長期待の低さなどに関する記事をピックアップしています。

1. 業績の不安定さと成長性の懸念

- 課題事業の不透明さ:パナソニックHDは家電、電機を基盤に電気自動車(EV)用電池や企業向けシステムに注力していますが、テレビやキッチン家電などの低収益事業の具体的な再編策が不明確です。2025年2月に発表されたグループ経営改革では、テレビ事業の撤退・売却を検討中とされていますが、実行の不確実性が投資家の懸念材料となっています。

- 利益率の低さ:2025年3月期の連結業績予想では、売上高は1.2%増、営業利益は5.3%増と緩やかな成長が見込まれるものの、親会社帰属純利益は30.2%減と大幅な減益予想です。 また、調整後営業利益率は現在低水準で、2028年度の目標10%達成に向けた道筋が不透明です。

- 競争環境の厳しさ:EV電池事業では、中国のBYDやCATL、韓国のLG化学などグローバル競合が強く、価格競争や技術革新のスピードが課題です。家電分野でも、中国や韓国メーカーの低価格戦略に押され、収益性が低下しています。

2. 事業ポートフォリオの複雑さと収益構造の課題

- 多角化による焦点の欠如:パナソニックHDは、くらし事業、オートモーティブ、コネクト、インダストリー、エナジーなど多岐にわたる事業を展開していますが、各セグメントの収益性が均等でなく、不採算事業のスピンオフが頻繁に行われています。このため、売上高が頭打ちになり、利益も増減を繰り返す傾向があります。

- 構造改革の繰り返し:過去に何度も構造改革を実施してきたものの、市場の期待を十分に満たせず、株価が長期的に日経平均や同業他社(例:ソニー、日立)に比べてアンダーパフォームする傾向があります。2025年2月の経営改革は評価されたものの、具体的な成果が出るまで時間がかかる可能性があります。

3. 株価の割安感はあるが、投資妙味が限定的

- 割安だが成長期待が低い:2025年5月時点の株価は1,619.5円、PER(予想)は12.2倍、PBR(実績)は0.81倍と、理論株価(例:2,194円~2,288円)に対して割安です。 しかし、株価上昇には業績の大幅改善や市場の再評価が必要で、短期的なカタリスト(株価を押し上げる要因)が不足しています。

- 市場の反応が不安定:2025年5月9日の決算発表後、1万人規模の人員削減や赤字事業の終息策が発表されましたが、株価は一時3.8%下落しました。市場は人員削減を評価する一方、課題事業の方向性の不明確さを嫌気しました。

4. 配当利回りの魅力はあるが、株主還元の限界

- 配当利回りは高め:2025年3月期の配当予想は1株当たり40円で、配当利回りは約2.3~3.3%(株価次第)と、東証プライムの平均(2.22%)を上回ります。 しかし、配当性向は30.6%と無理のない水準ですが、純利益の大幅減予想を考慮すると、さらなる増配余地は限定的です。

- 株主優待の不在:パナソニックHDは株主優待を実施しておらず、配当以外の株主還元策が乏しい点は、優待を重視する投資家にとって魅力が低い要因です。

5. マクロ経済と外部環境のリスク

- 円安やコスト増の影響:パナソニックHDはグローバル展開しており、為替変動や原材料価格の上昇が利益を圧迫するリスクがあります。2025年5月時点で円安傾向が続いていますが、コスト管理の難しさが課題です。

- 地政学リスク:EV電池や電子部品のサプライチェーンは中国依存度が高く、米中貿易摩擦や関税強化が事業に悪影響を及ぼす可能性があります。

6. 競合他社との比較での魅力不足

- ソニーや日立との差:同業のソニー(エンタメ・半導体で高収益)や日立(IT・インフラで安定成長)は、明確な成長戦略と高いROE(自己資本利益率)を持ち、投資家からの評価が高いです。一方、パナソニックHDはROEが7.93%(2025年3月期実績)と低く、2028年度の10%目標達成まで時間がかかります。

- 中小規模事業の集合体:パナソニックHDは、300億~1,000億円規模の事業を多く抱え、「1事業で大きく稼ぐ」体質でないため、爆発的な成長が期待しにくい構造です。

7. リストラや事業再編に伴うリスク

- 人員削減の影響:2025年5月に発表された1万人規模の人員削減(全従業員の約4%)は、短期的なコスト削減に寄与するものの、従業員のモチベーション低下や技術流出のリスクがあります。 また、楠見社長の「人員は少し足りないぐらいがちょうどいい」発言は、社内外の反発を招く可能性があります。

- 事業解散の不確実性:2025年度中に家電事業を担う「パナソニック」を解散し、子会社再編を進める計画ですが、実行の遅延や市場の期待外れが株価に悪影響を与えるリスクがあります。

投資を控える場合の代替案

パナソニックHDの株を保有しない場合、以下のような代替投資を検討するのも一案です:

- 競合他社:ソニー(9984)や日立製作所(6501)は、成長性と収益性でパナソニックHDを上回る可能性があります。

- 高配当株:三菱HCキャピタル(8593)など、連続増配かつ高利回りの銘柄は、配当狙いの投資家に魅力的です。

- ETF:日経平均連動ETF(1321)やJPX日経400連動ETF(1591)で、個別株リスクを回避しつつ市場全体の成長を取り込む選択肢もあります。

1737.5円で買って、1629.5円で売ったので

マイナス10700円です。その後もう少し上がりましたが![]()

終値は1611円です。終値よりは高く売れてホッとしています。

時間的損失

一番の後悔は、損をしたことよりもパナHDのチャートを見続けていたことにより機会損失があったことです。

その間、三菱UFJ、りそな銀行もチラチラ見ていました。パナに気を取られなければ、取引できてました。

1000円ずつでもプラスにすることは、可能でした。

値が落ちていく株に、反転するまで待つということは、精神的に堪えます。

今回のパナHDの取引で、身を持って感じました。

迷いは、機会損失

迷うと、ずっとそのことに引っ張られてしまいます。時間的損失も大きいです。

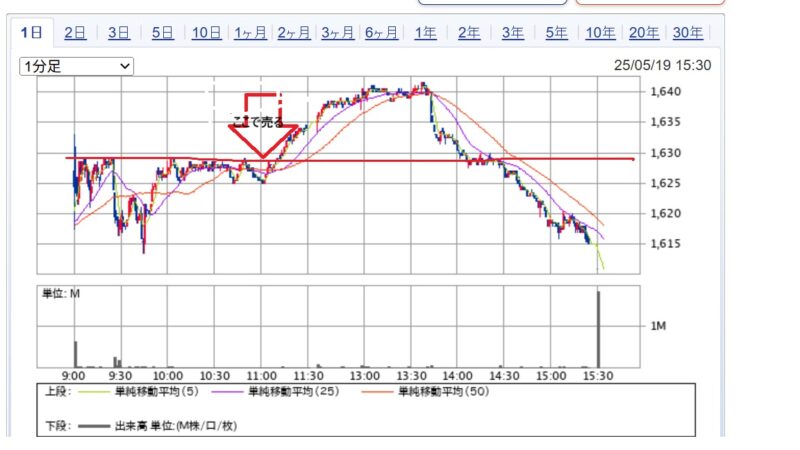

チャートを見て奇妙な動きに気づいた

5日間ぐらいずっとパナHDのチャートと。板情報、瞬間の買い枚数、売り枚数のボードを見ていました。

全板です。

枚数に注目していました。

カスタマイズして、赤が買い、緑が売りと設定しています。

買いは、こつこつと少量ずつオーダーが入り、じりじりと値を上げます。

ある程度値が上がると、待っていたかのようにドーンとまとまった数の売りが出ます。

そのため結局下がっていきます。まるで初心者の裏をかくような動きです。

少し上がるとドーンと売りです。コツコツドーンという感じ。トレンド的には上昇でも、結局下がるのです。

理由を考えてみました。

大量に売りたい投資家が、小出しに売っているのではないか?という動きに思えてならないのです。

信用売りの買い戻しの投資家が、待ち構えている感じに思えてならないのです。

このような理由から、パナHDを保有するのはやめました。